Mẫu tờ khai quyết toán thuế tài nguyên đối với dầu khí là mẫu nào? Nội dung mẫu tờ khai bao gồm những gì?

- Mẫu tờ khai quyết toán thuế tài nguyên đối với dầu khí là mẫu nào? Nội dung mẫu tờ khai bao gồm những gì?

- Kỳ tính thuế tài nguyên đối với trường hợp hợp đồng dầu khí có thỏa thuận việc phân bổ sản lượng được xác định như thế nào?

- Công thức xác định thuế tài nguyên đối với dầu khí được quy định như thế nào?

Mẫu tờ khai quyết toán thuế tài nguyên đối với dầu khí là mẫu nào? Nội dung mẫu tờ khai bao gồm những gì?

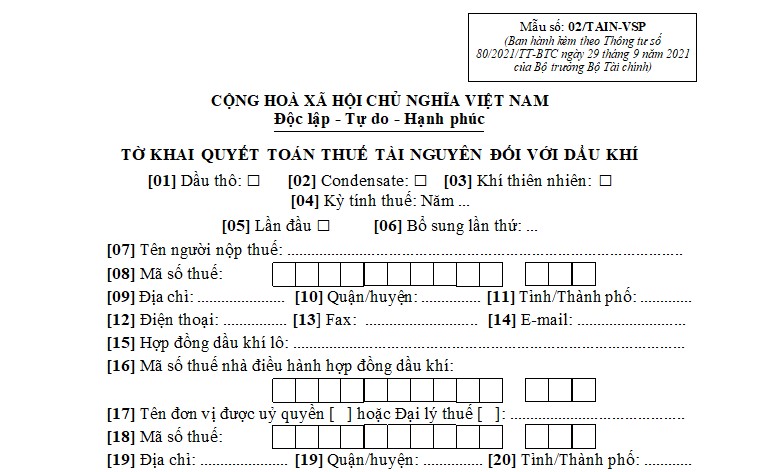

Mẫu tờ khai quyết toán thuế tài nguyên đối với dầu khí là Mẫu số 02/TAIN-VSP quy định tại Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC.

Tải về Mẫu tờ khai quyết toán thuế tài nguyên đối với dầu khí

Kỳ tính thuế tài nguyên đối với trường hợp hợp đồng dầu khí có thỏa thuận việc phân bổ sản lượng được xác định như thế nào?

Kỳ tính thuế tài nguyên đối với trường hợp hợp đồng dầu khí có thỏa thuận việc phân bổ sản lượng được quy định tại Điều 8 Thông tư 36/2016/TT-BTC như sau:

Kỳ tính thuế tài nguyên

- Trường hợp hợp đồng dầu khí không có thỏa thuận hoặc có thỏa thuận thực hiện theo quy định hiện hành hoặc có thỏa thuận phân bổ sản lượng dầu, khí thực thành dầu, khí thuế tài nguyên được thực hiện theo quý, được tạm tính vào thời điểm lấy dầu khí và được điều chỉnh cuối cùng sau khi kết thúc năm thì kỳ tính thuế là năm dương lịch.

- Trường hợp hợp đồng dầu khí có thỏa thuận việc phân bổ sản lượng dầu, khí thực thành dầu, khí thuế tài nguyên để nộp thuế được thực hiện theo từng quý, được tạm tính vào thời điểm lấy dầu, khí và được điều chỉnh cuối cùng sau khi kết thúc quý thì thực hiện theo thỏa thuận tại hợp đồng dầu khí (kỳ tính thuế theo quý).

- Kỳ tính thuế tài nguyên đầu tiên bắt đầu từ ngày khai thác dầu thô, khí thiên nhiên đầu tiên cho đến ngày kết thúc năm dương lịch hoặc ngày kết thúc quý.

- Kỳ tính thuế tài nguyên cuối cùng bắt đầu từ ngày đầu tiên của năm dương lịch hoặc ngày đầu tiên của quý đến ngày kết thúc khai thác dầu thô, khí thiên nhiên.

Theo đó, trường hợp hợp đồng dầu khí có thỏa thuận việc phân bổ sản lượng dầu, khí thực thành dầu, khí thuế tài nguyên để nộp thuế được thực hiện theo từng quý, được tạm tính vào thời điểm lấy dầu, khí và được điều chỉnh cuối cùng sau khi kết thúc quý thì thực hiện theo thỏa thuận tại hợp đồng dầu khí (kỳ tính thuế theo quý).

Lưu ý:

- Trường hợp hợp đồng dầu khí không có thỏa thuận hoặc có thỏa thuận thực hiện theo quy định hiện hành hoặc có thỏa thuận phân bổ sản lượng dầu, khí thực thành dầu, khí thuế tài nguyên được thực hiện theo quý, được tạm tính vào thời điểm lấy dầu khí và được điều chỉnh cuối cùng sau khi kết thúc năm thì kỳ tính thuế là năm dương lịch.

- Kỳ tính thuế tài nguyên đầu tiên bắt đầu từ ngày khai thác dầu thô, khí thiên nhiên đầu tiên cho đến ngày kết thúc năm dương lịch hoặc ngày kết thúc quý.

- Kỳ tính thuế tài nguyên cuối cùng bắt đầu từ ngày đầu tiên của năm dương lịch hoặc ngày đầu tiên của quý đến ngày kết thúc khai thác dầu thô, khí thiên nhiên.

Mẫu tờ khai quyết toán thuế tài nguyên đối với dầu khí là mẫu nào? Nội dung mẫu tờ khai bao gồm những gì? (Hình từ Internet)

Công thức xác định thuế tài nguyên đối với dầu khí được quy định như thế nào?

Công thức xác định thuế tài nguyên đối với dầu khí được quy định tại khoản 2 Điều 9 Thông tư 36/2016/TT-BTC như sau:

Thuế tài nguyên bằng dầu thô hoặc khí thiên nhiên phải nộp | = | Sản lượng dầu thô, hoặc khí thiên nhiên chịu thuế tài nguyên bình quân ngày trong kỳ tính thuế | x | Thuế suất thuế tài nguyên | x | Số ngày khai thác dầu thô, hoặc khí thiên nhiên thực trong kỳ tính thuế |

Trong đó:

- Sản lượng dầu thô hoặc khí thiên nhiên chịu thuế tài nguyên bình quân ngày trong kỳ tính thuế là toàn bộ sản lượng dầu thô hoặc khí thiên nhiên chịu thuế tài nguyên khai thác trong kỳ tính thuế chia cho số ngày khai thác thực trong kỳ tính thuế.

- Thuế suất thuế tài nguyên: thực hiện theo quy định của pháp luật thuế tài nguyên. Trường hợp hợp đồng dầu khí đã được ký kết trước ngày 01 tháng 7 năm 2010 có thỏa thuận cụ thể về thuế suất thuế tài nguyên thì thực hiện theo thỏa thuận tại hợp đồng dầu khí đã ký kết.

+ Việc xác định dự án khuyến khích đầu tư dầu khí để làm căn cứ áp dụng thuế suất thuế tài nguyên căn cứ vào danh mục các dự án khuyến khích đầu tư dầu khí do Thủ tướng Chính phủ quyết định.

- Số ngày khai thác dầu thô hoặc khí thiên nhiên thực trong kỳ tính thuế là số ngày tiến hành hoạt động khai thác dầu thô hoặc khí thiên nhiên trong kỳ tính thuế, trừ các ngày ngừng sản xuất trên toàn bộ diện tích hợp đồng do mọi nguyên nhân.

Ví dụ: Xác định thuế tài nguyên bằng dầu thô phải nộp đối với trường hợp khai thác dầu thô (giả sử theo quý):

Giả sử:

+ Tổng sản lượng dầu thô chịu thuế tài nguyên, khai thác trong kỳ nộp thuế: 12.000.000 thùng.

+ Số ngày sản xuất trong kỳ nộp thuế: 75 ngày.

+ Sản lượng dầu thô chịu thuế tài nguyên bình quân ngày trong kỳ nộp thuế: 160.000 thùng/ngày (12.000.000 thùng:75 ngày).

+ Dầu thô được khai thác từ hợp đồng không thuộc danh mục dự án khuyến khích đầu tư (trường hợp dầu thô được khai thác từ hợp đồng thuộc danh mục dự án khuyến khích đầu tư thì tính tương tự với thuế suất thuế tài nguyên áp dụng đối với dự án khuyến khích đầu tư).

Thuế tài nguyên bằng dầu thô phải nộp trong kỳ nộp thuế được xác định như sau:

{(20.000 x 10%) + (30.000 x 12%) + (25.000 x 14%) + (25.000 x 19%) + (50.000 x 24%) + (10.000 x 29%)} x 75 ngày = 2.156.250 thùng.

Lưu ý:

Khái niệm "Dầu khí" được quy định tại khoản 1 Điều 3 Luật Dầu khí 2022 bao gồm dầu thô, khí thiên nhiên và hydrocarbon ở thể rắn hoặc nửa rắn trong trạng thái tự nhiên, dầu khí phi truyền thống. Dầu khí phi truyền thống bao gồm khí than, dầu đá phiến hoặc dầu sét, khí đá phiến hoặc khí sét, băng cháy, bitum hoặc các dạng khác có thể tồn tại.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.