Hướng dẫn hạch toán thuế tiêu thụ đặc biệt khi bán hàng theo Thông tư 200? Doanh nghiệp bán hàng ghi nhận doanh thu thế nào?

Hướng dẫn hạch toán thuế tiêu thụ đặc biệt khi bán hàng theo Thông tư 200?

Tại khoản 3 Điều 52 Thông tư 200/2014/TT-BTC có hướng dẫn hạch toán thuế tiêu thụ đặc biệt phải nộp khi bán hàng hoá, cung cấp dịch vụ, cụ thể:

- Trường hợp tách ngay được thuế tiêu thụ đặc biệt phải nộp tại thời điểm giao dịch phát sinh, kế toán phản ánh doanh thu bán hàng và cung cấp dịch vụ không bao gồm thuế tiêu thụ đặc biệt, ghi:

Nợ các TK 111, 112, 131 (tổng giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3332 - Thuế tiêu thụ đặc biệt.

- Trường hợp không tách ngay được thuế tiêu thụ đặc biệt phải nộp tại thời điểm giao dịch phát sinh, kế toán phản ánh doanh thu bán hàng và cung cấp dịch vụ bao gồm cả thuế tiêu thụ đặc biệt. Định kỳ khi xác định số thuế tiêu thụ đặc biệt phải nộp, kế toán ghi giảm doanh thu, ghi:

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3332 - Thuế tiêu thụ đặc biệt.

Hướng dẫn hạch toán thuế tiêu thụ đặc biệt khi bán hàng theo Thông tư 200? (Hình từ Internet)

Doanh nghiệp bán hàng ghi nhận doanh thu thế nào?

Việc ghi nhận doanh thu khi bán hàng được quy định tại Điều 52 Thông tư 200/2014/TT-BTC như sau:

Tài khoản 333 – Thuế và các khoản phải nộp nhà nước

...

3. Phương pháp kế toán một số giao dịch kinh tế chủ yếu

...

3.2. Thuế tiêu thụ đặc biệt (TK 3332)

...

3.2.1. Nguyên tắc kế toán

- Tài khoản này sử dụng cho người có nghĩa vụ nộp thuế tiêu thụ đặc biệt theo quy định của pháp luật. Trong giao dịch xuất nhập khẩu ủy thác, tài khoản này chỉ sử dụng cho bên giao ủy thác, không áp dụng cho bên nhận ủy thác.

- Các doanh nghiệp bán sản phẩm, hàng hoá chịu thuế tiêu thụ đặc biệt ghi nhận doanh thu không bao gồm thuế TTĐB. Trường hợp không tách ngay được số thuế tiêu thụ đặc biệt phải nộp tại thời điểm ghi nhận doanh thu thì được ghi nhận doanh thu bao gồm cả thuế nhưng định kỳ phải ghi giảm doanh thu đối với số thuế tiêu thụ đặc biệt phải nộp. Trong mọi trường hợp, chỉ tiêu “Doanh thu bán hàng và cung cấp dịch vụ” và chỉ tiêu “Các khoản giảm trừ doanh thu” của Báo cáo kết quả hoạt động kinh doanh đều không bao gồm số thuế TTĐB phải nộp khi bán hàng hóa, cung cấp dịch vụ.

- Các doanh nghiệp nhập khẩu hoặc mua nội địa hàng hoá, TSCĐ thuộc diện chịu thuế tiêu thụ đặc biệt được ghi nhận số thuế phải nộp vào giá gốc hàng nhập kho. Trường hợp doanh nghiệp nhập khẩu hàng hộ nhưng không có quyền sở hữu hàng hóa, ví dụ giao dịch tạm nhập - tái xuất hộ bên thứ ba thì số thuế nhập khẩu phải nộp không được ghi nhận vào giá trị hàng hóa mà được ghi nhận là khoản phải thu khác.

...

Theo đó, các doanh nghiệp bán sản phẩm, hàng hoá chịu thuế tiêu thụ đặc biệt ghi nhận doanh thu không bao gồm thuế TTĐB.

Lưu ý: Trường hợp không tách ngay được số thuế tiêu thụ đặc biệt phải nộp tại thời điểm ghi nhận doanh thu thì được ghi nhận doanh thu bao gồm cả thuế nhưng định kỳ phải ghi giảm doanh thu đối với số thuế tiêu thụ đặc biệt phải nộp.

Trong mọi trường hợp, chỉ tiêu “Doanh thu bán hàng và cung cấp dịch vụ” và chỉ tiêu “Các khoản giảm trừ doanh thu” của Báo cáo kết quả hoạt động kinh doanh đều không bao gồm số thuế TTĐB phải nộp khi bán hàng hóa, cung cấp dịch vụ.

Điều kiện khấu trừ thuế tiêu thụ đặc biệt được quy định thế nào?

Căn cứ theo khoản 3 Điều 7 Nghị định 108/2015/NĐ-CP (được sửa đổi bởi khoản 3 Điều 1 Nghị định 14/2019/NĐ-CP) thì điều kiện khấu trừ thuế tiêu thụ đặc biệt được quy định cụ thể như sau:

(1) Đối với trường hợp nhập khẩu nguyên liệu chịu thuế tiêu thụ đặc biệt để sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt và trường hợp nhập khẩu hàng hóa chịu thuế tiêu thụ đặc biệt thì chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là chứng từ nộp thuế tiêu thụ đặc biệt khâu nhập khẩu.

(2) Đối với trường hợp mua nguyên liệu trực tiếp của nhà sản xuất trong nước:

- Hợp đồng mua bán hàng hóa, trong hợp đồng phải có nội dung thể hiện hàng hóa do cơ sở bán hàng trực tiếp sản xuất; bản sao Giấy chứng nhận kinh doanh của cơ sở bán hàng (có chữ ký, đóng dấu của cơ sở bán hàng).

- Chứng từ thanh toán qua ngân hàng.

- Chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là hóa đơn giá trị gia tăng khi mua hàng.

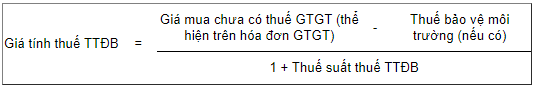

Số thuế tiêu thụ đặc biệt mà đơn vị mua hàng đã trả khi mua nguyên liệu được xác định = giá tính thuế tiêu thụ đặc biệt nhân (x) thuế suất thuế tiêu thụ đặc biệt; trong đó:

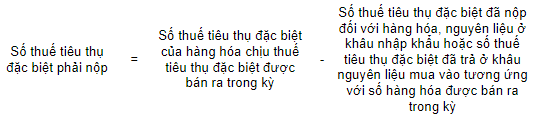

Việc khấu trừ tiền thuế tiêu thụ đặc biệt được thực hiện khi kê khai thuế tiêu thụ đặc biệt và số thuế tiêu thụ đặc biệt phải nộp được xác định theo công thức sau:

Lưu ý: Trường hợp chưa xác định được chính xác số thuế tiêu thụ đặc biệt đã nộp (hoặc đã trả) cho số nguyên vật liệu tương ứng với số sản phẩm tiêu thụ trong kỳ thì có thể căn cứ vào số liệu của kỳ trước để tính số thuế tiêu thụ đặc biệt được khấu trừ và sẽ xác định theo số thực tế vào cuối quý, cuối năm.

Trong mọi trường hợp, số thuế tiêu thụ đặc biệt được phép khấu trừ tối đa không vượt quá số thuế tiêu thụ đặc biệt tính cho phần nguyên liệu theo tiêu chuẩn định mức kinh tế kỹ thuật của sản phẩm.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.